硅产业是我国有色金属行业的重要组成部分,近年来一直受到国内外广泛关注。工业硅作为硅铝及硅基合金、有机硅、多晶硅的基础原材料,其下游应用已经渗透到国防军工、信息产业、新能源等相关行业中,在我们国家的经济社会持续健康发展中具有特殊的地位,是新能源、新材料产业高质量发展不可或缺的重要材料,展现了广阔的应用前景。在此背景下,合盛硅业从2005年成立至今,慢慢的变成了了中国工业硅和有机硅双龙头企业。

行业主要上市企业:合盛硅业(603260)、通威股份(600438)、瓦克尔化学(WCH)等

硅产业是我国有色金属行业的重要组成部分,近年来一直受到国内外广泛关注。工业硅作为硅铝及硅基合金、有机硅、多晶硅的基础原材料,其下游应用已经渗透到国防军工、信息产业、新能源等相关行业中,在我们国家的经济社会持续健康发展中具有特殊的地位,是新能源、新材料产业高质量发展不可或缺的重要材料,展现了广阔的应用前景。

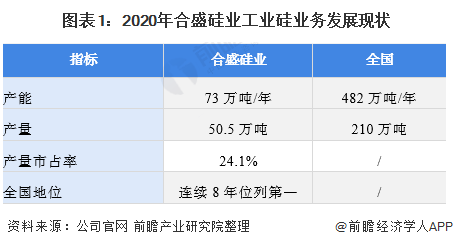

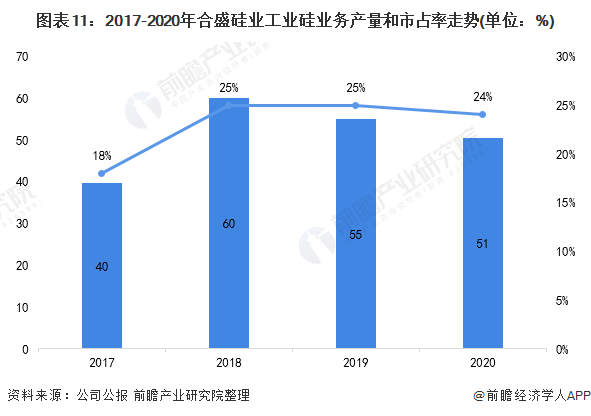

在此背景下,合盛硅业从2005年成立至今,慢慢的变成了了我国最大的工业硅生产企业,截止到2020年连续8年产量市占率第一。

合盛硅业是我国少有的工业硅和有机硅双有突出贡献的公司,其具备了国内最为完整的硅产业链条和最大的工业硅生产规模。企业成立于2005年,2007年开始着手工业硅项目并在次年开始入军有机硅业务,其依托东北有利自然资源开始构建产业链一体式发展模式。但与此同时,公司响应《西部大开发》政策,在新疆石河子和鄯善先后建设新生产基地,利用当地丰富而低廉的原材料和能源继续发展壮大。

此外,省市政策的颁布也使得合盛硅业逐步发展;在2017年,云南政府出台《关于推动水电硅材加工一体化产业高质量发展的实施建议》,合盛硅业把握机会与云南政府在2019年12月签订了《水电硅循环经济项目战略框架合作协议》,并且投资200亿元;其年产80万吨有机硅单体及配套80万吨工业硅、硅氧烷下游的深加工项目正式落户云南昭通,成为云南硅基新材料产业集群的重要组成部分。项目依托云南省优质自然资源优势、清洁能源优势、人力资源优势与合盛硅业强大科研实力,在云南省昭通致力打造绿色水电硅材加工一体化基地。

布局优势:利用新疆本土成本优势、浙江地区优势和西南地区资源优势立足全国

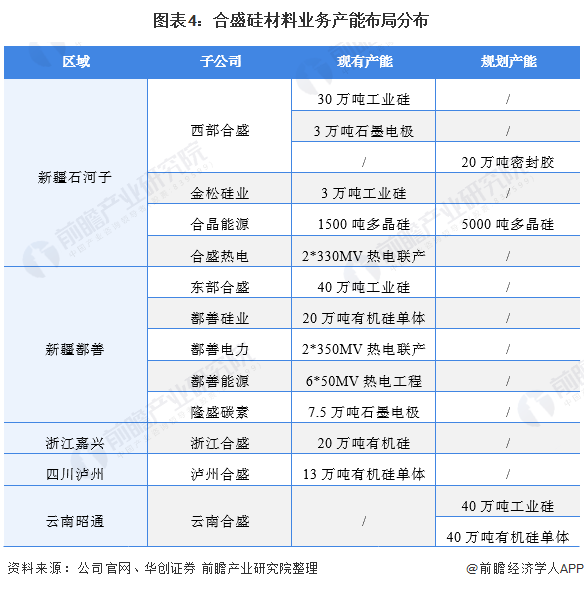

合盛硅业主要采取四省市五基地的做法综合布局硅材料产能,分别为浙江嘉兴,四川泸州,新疆鄯善,新疆石河子和云南昭通。截止到2020年年底,公司工业硅产能达到了73万吨,有机硅单体产能53万吨,余热发电25亿度/年。

具体来看,浙江嘉兴和四川泸州专注于有机硅的生产;作为中国东部沿海地区经济最发达的核心省份之一,浙江及其周边省份有机硅产业链较为完整,下游公司数较多,合盛硅业有机硅业务的地理位置发挥了很好的辐射作用,使合盛硅业更贴近客户和市场,来提升了合盛硅业拓展客户和服务客户的能力。

合盛硅业在西部有机硅生产基地的布局,充分的利用园区的资源优势,实现了热电联产,大大降低生产所带来的成本;同时提升了合盛硅业对西部地区市场的覆盖能力,也可更好满足西部地区近年来经济提高速度较快省份对有机硅产品日渐增长的需求。

而未来云南昭通基地也主要专注于工业硅和有机硅的联动性,设计产能工业硅和有机硅单体分别达到40万吨,利用昭通市清洁能源优势和优质硅矿资源优势进一步打造水电硅材加工一体化产业布局。

合盛硅业是我国硅基新材料行业中业务链最完整,也是行业内为数不多的能同时生产工业硅和有机硅,从而形成协同效应的企业之一。合盛硅业业务同时涉及工业硅和有机硅领域所产生的协同效应首先体现在相互的稳定器作用上,即一方面工业硅业务为有机硅业务提供了充足的原料保障,另一方面有机硅业务的原料需求也起到了稳定工业硅销售的作用,从而为工业硅扩大生产,减少相关成本,获得规模优势奠定了基础;

其次,合盛硅业内部工业硅和有机硅生产和研发部门的沟通效率和沟通成本显著优于外部厂商之间的沟通情况,这有利于合盛硅业更合理的安排生产计划、协调产品质量标准、解决技术问题,来提升生产设备的使用效率,减少相关成本;同时更有助于合盛硅业深入开展工业硅在有机硅生产应用中的机理研究,逐步的提升研究实力和技术水平。

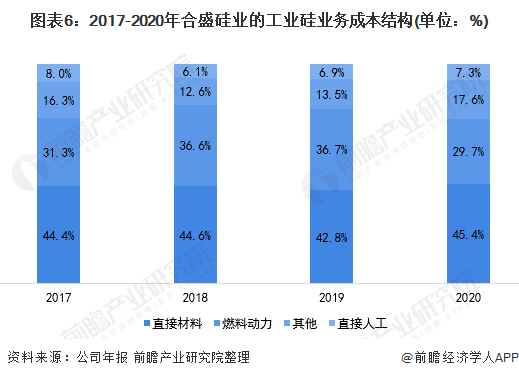

公司的工业硅业务大多分布在在新疆,当地具有原材料、能源等资源丰富,价格较低的优势。由于工业硅生产中电力消耗成本占总成本的比重较高,从2017年的31.3%到2020年的29.7%;因此能源价格的优势使公司的工业硅生产具备了明显的成本优势。

合盛硅业在经营过程中,充分的利用了新疆地区的煤炭资源和电力成本优势,通过在新疆地区的战略布局,成功打造了煤电硅一体化的产业链。新疆地区生产的煤炭受开采条件较好、向内地运输不经济等因素影响,其本地的销售价格低于内地煤炭价格,合盛硅业通过采购当地的煤炭用于自备电厂发电形成了较为显著的成本优势,对合盛硅业成本控制具备明显的竞争优势产生了积极的促进作用。

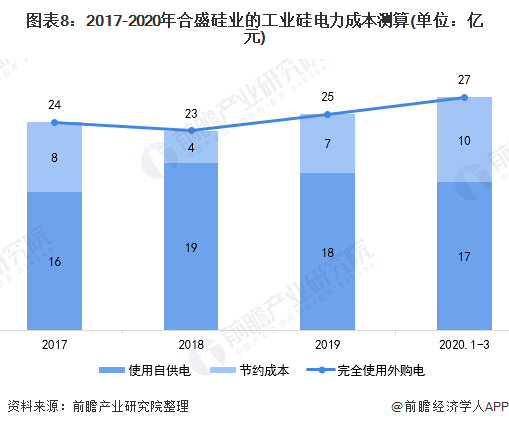

根据中诚信国际撰写的《债券跟踪评级报告2020》中指出截止到2020年第一季度,合盛硅业在新疆石河子和鄯善地区均有发电机组,总装机为1660MW。受益于机组产能释放,加之总用电量的下降,2019年公司电力总自给率同比上升约33个百分点至88.39%。受益于自给率的提升,2019年公司综合用电成本有所下降。

以平均1吨工业硅生产用电约13000度电且73万吨/年工业硅产能测算得到2019年可节约电力成本7亿元,而2020年第一季度可节省本金10亿元。

利用新疆丰富资源,就地取材保障原材料的稳定供应。新疆有着非常丰富的硅石,煤炭,木炭,石油焦等资源,在材料采购上价格较国内中东部更具优势且更靠近生产园区,公司通过与当地供应商签署长期供应协议保障供应稳定,且具有价格优势。

根据华创证券整理的中国主要工业硅企业成本能够准确的看出,合盛硅业通过自备发电,自产石墨电极和靠近原材料矿区等优势,其主要耗材、能耗及另外的成本合计控制在7689元/吨;远远低于其他企业。

近年来我国有机硅单体(折聚硅氧烷)产能产量都均占全球总量的一半以上,而作为有突出贡献的公司的合盛硅业近年来产能也呈现上升趋势。根据年报的多个方面数据显示,合盛硅业2020年有机硅单体产能为53万吨,国内产能占比约为16%,2021年石河子40万吨有机硅单体产能逐步释放,国内占有率将得到进一步提升。

根据有色金属工业协会硅行业分会统计数据,截止2020年,中国工业硅年产能合计500万吨,产量为210万吨;合盛硅业的工业硅产能为73万吨/年,产量连续8年位列全国第一位,公司国内市场占有率约为24.05%。

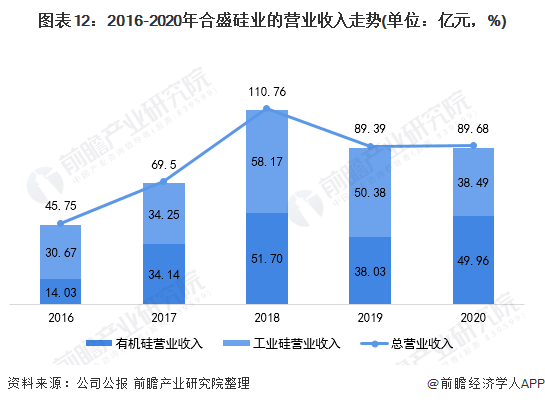

从经营情况去看,2016-2020年,合盛硅业的有机硅业务收入呈现波动趋势,但占总营业收入的比重却稳步上升,这主要是由于2019年有机硅产品营销售卖价格较2018年同期下降所致。而工业硅的营业收入也呈现波动趋势,由于硅产业在2019年需求疲软且国内供给侧结构性调整加剧导致2019年合盛硅业的营收呈现下跌。

根据公司公告显示,合盛硅业将以云南“水电硅”项目建设为基础,继续扩大工业硅及有机硅产品市场占有率,巩固国内销售市场的前提下扩大海外销售经营渠道,保持市场非常大的优势。2021年合盛硅业将确保石河子20万吨有机硅项目顺利达产,力争云南工业硅项目完成建设,适机启动鄯善有机硅二期建设项目,积极地推进有机硅下游深加工的项目的延伸。此外,合盛硅业依托云南昭通的40万吨工业硅,在完全释放产能后,合盛硅业的工业硅产能将达到113万吨/年。

更多数据请参考前瞻产业研究院《中国工业硅行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

本报告前瞻性、适时性地对工业硅行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来工业硅行业发展轨迹及实践经验,对工业硅行业未来的发展...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【行业深度】洞察2024:全球及中国特种橡胶混炼胶行业市场规模及竞争格局(附市场规模、竞争格局等)

2024年全球碳化硅行业发展现状分析 全球碳化硅功率器件市场规模约为30.4亿美元【组图】

【投资视角】启示2024:中国碳化硅行业投融资及兼并重组分析(附投融资事件和兼并重组等)

2024年中国碳化硅行业区域竞争分析 东部沿海地区碳化硅产业发达【组图】

【行业深度】洞察2023:中国硅胶行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)